No es inusual que las entidades financieras en una posición de demandado utilicen cualquier herramienta de carácter procesal para evitar que sean condenados queriendo evitar que un Juzgador entre en el fondo del asunto. Como todo aquel que se sabe perdedor antes de entrar en combate recurren a mecanismos fútiles con tal de distraer la atención del árbitro y evitar una condena.

La excusa perfecta es la “falta de legitimación pasiva”. Para los lectores no habituados a estos términos, la falta de legitimación pasiva es la que alega el demandado cuando pone de manifiesto que no es titular de la relación jurídica litigiosa o que se debate, que no tiene ninguna responsabilidad, esto suele ocurrir como ha ocurrido masivamente en esta crisis, cuando una entidad financiera absorbe a otra fallida, y debe adjudicarse sus derechos, pero también asumir sus obligaciones.

En definitiva, que pretende desdecirse del pleito invocando que no guarda ningún tipo de relación con el demandante y, por ende, la demanda no puede dirigirse contra él.

Si bien la falta de legitimación pasiva es una figura reconocida por nuestra Ley de Enjuiciamiento Civil, también lo es que no siempre el tribunal debe aceptar dicha falta de legitimación, y aquí es donde entrará en juego las pruebas de las que el demandante se va a hacer valer en el proceso.

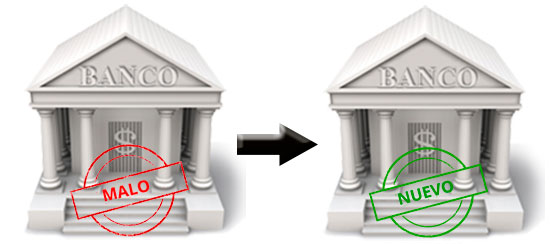

Por ejemplo, en el caso de los tenedores de Deuda Subordinada de un Banco que ha sido intervenido por el Banco Nacional, y a raíz de esa intervención se ha creado un Banco Nuevo con los activos sanos dejando en el Banco Malo los activos tóxicos (donde se incluiría la Deuda Subordinada de los inversores minoristas).

Falta de legitimacion pasiva «ad causam»

En un procedimiento judicial donde los clientes demandaran a la entidad financiera que absorbe la nulidad de la Deuda Subordinada y la restitución de la inversión por la entidad absorbente debido a una falta de información que indujo a error en los clientes, es muy probable que el Banco Nuevo – a resultas de la decisión del Banco Nacional – alegue falta de legitimación pasiva «ad causam» con el objetivo de derivar la responsabilidad a el Banco Malo, y así evitar una sentencia condenatoria y pagar por la irresponsabilidad de haber vendido un producto tóxico y de riesgo a un cliente minorista, aduciendo la adquisición de activos sanos y el envío de los tóxicos al Banco Malo.

No obstante, por mucho que el Banco Nuevo mantenga que no es titular de la relación jurídica litigiosa, la realidad demuestra que sí lo es ya que de hecho el Banco Nuevo ha asumido la responsabilidad de la Deuda Subordinada al mantener, frente a su cliente de toda la vida, que el Banco Nuevo asume toda la responsabilidad de los actos adoptados por el Banco anterior (ahora el Banco Malo) en base a todos los documentos que emite a diario donde refleja que las posiciones y la cartera del cliente se han traspasado de facto al Banco Nuevo.

En derecho, y en el proceso civil, impera la práctica de la prueba y documentos del banco que absorbe reconociendo en cuadros o comunicaciones la tenencia de determinados activos, no admite prueba en contra por mucho que la entidad bancaria nacional del Banco de Origen, como por ejemplo Banco de Portugal, haya decidido contestar a las demandas de tenedores de determinados bonos emitidos por el Banco Espirito Santo hayan ido a parar a un banco “malo”, o proceso de liquidación, en lo que se recupere, es lo que “queda”.

En derecho, y en el proceso civil, impera la práctica de la prueba y documentos del banco que absorbe reconociendo en cuadros o comunicaciones la tenencia de determinados activos, no admite prueba en contra por mucho que la entidad bancaria nacional del Banco de Origen, como por ejemplo Banco de Portugal, haya decidido contestar a las demandas de tenedores de determinados bonos emitidos por el Banco Espirito Santo hayan ido a parar a un banco “malo”, o proceso de liquidación, en lo que se recupere, es lo que “queda”.

Esta prueba pueden ser correos electrónicos donde se refleje la firma del Banco Nuevo dirigida a sus clientes, o una Circular del propio Banco donde de informe que el Banco Nuevo ha asumido la posición del Banco Malo, etc. Jurídicamente, constituiría “prueba plena”, es decir, que no admite prueba en contra.

Por lo que la estrategia procesal de la defensa del Banco caería por su propio peso, ya que mantienen una línea argumental que de hecho, y derivado de los actos propios de la entidad financiera demandada, no se sostiene y es totalmente contradictoria.

Juan Ignacio Navas Marqués

Jorge

Estimado Señor,

En caso de una titulización, en que el Cedente cede las participaciones al fondo, y éste emite los bonos que son comprados por otra sociedad del grupo, y tras unos 4 años de amortizaciones , finalmente liquidan el fondo.

Tras ello, la gestora ‘vende’ las participaciones al Cedente y amortiza completamente los bonos emitidos.

Esta figura de ‘guisar y comer’ es completamente legal ?¿